高分红策略获验证!港股国企指数上半年领跑全球 是否仍值得关注?

财联社7月1日讯(编辑胡家荣)伴随着上周五收盘,港股市场迎来年中总结。截至当天收盘,国企和恒生指数在年内累计分别上涨9.77%、3.94%,报收6331.86点、17718.61点。而科技指数在同期下跌5.57%,报收3554.45点。

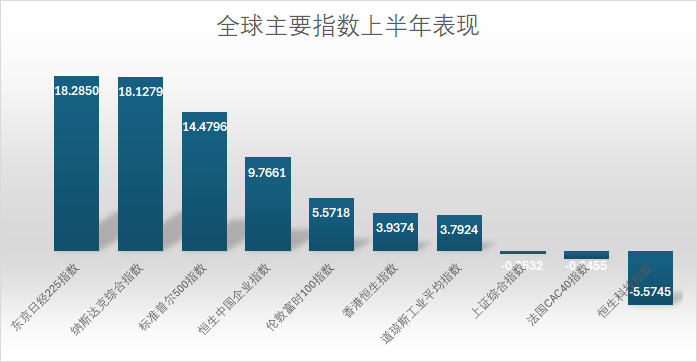

若以全球指数为例,恒生国企指数以接近10%的半年涨幅领先标普500、伦敦富时100、道琼斯等主要指数。

注:全球指数的上半年表现(截至上周五)

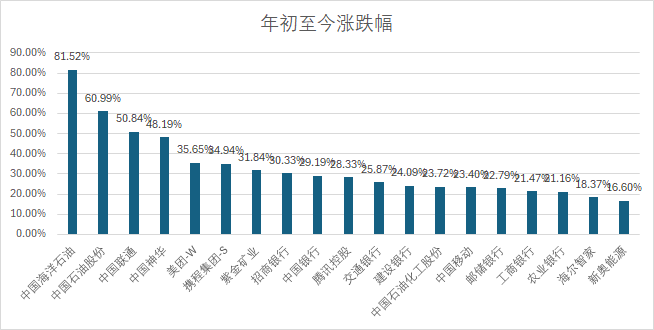

对于国企指数在上半年走强,市场对此并不意外。首先从该指数的成份股表现来看,中国海洋石油(00883.HK)、中国石油股份(00857.HK)、中国联通(00726.HK)、中国神华(01088.HK)等中字头相关个股表现居前,其分别上涨81.52%、60.99%、50.84%、48.19%。

注:国企指数上半年涨幅前20大的成份股

事实上,国企指数多数成份股具备高股息、现金流充沛、估值较低,具备安全边际几个特点。以领涨的中国海洋石油为例,该公司在3月底公布2023年业绩,董事会建议派发2023年末期股息每股0.66港元(含税)。

值得注意的是,中国海洋石油在1月公告的2024年经营策略明确表示,2022年至2024年,公司全年股息支付率预计将不低于40%;无论公司的经营表现如何,2022年至2024年,全年股息绝对值预计不低于0.70港元/股(含税)。

除了国企指数个股走强之外,该指数还受益于以下几个方面,比如国有企业改革深化、行业表现、市场预期改善。

国有企业改革深化:根据国务院国资委的会议内容,国有企业正在深入实施改革深化提升行动,加大改革统筹推进力度,强化落地见效,力争在重点领域取得更大突破。这种改革动作可能增强了市场对国有企业的信心。

市场预期改善:市场可能对国有企业的未来发展持乐观态度,特别是在国家政策支持和经济逐步回升的背景下,投资者对国企的信心增强。

市场预期改善:某些行业可能因为市场需求增加或行业特有的优势而表现强劲,从而推动国企指数整体走强。

港股市场一度迎来技术性牛市

除了国企指数表现亮眼之外,其他指数的表现也值得一看。

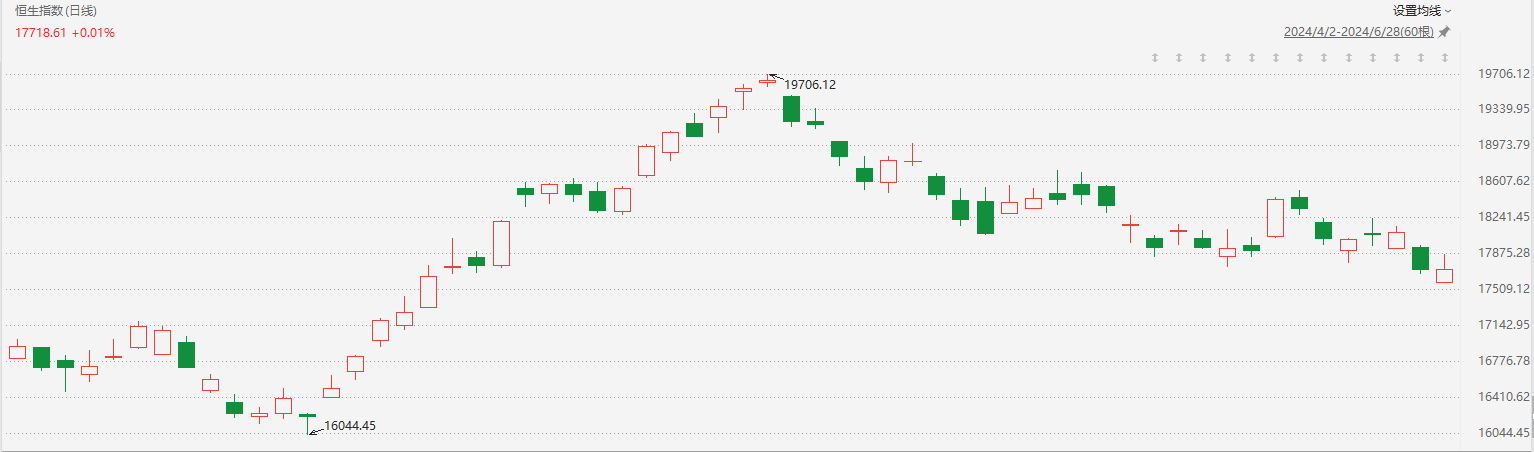

根据相关统计,从4月22日至5月6日,恒指斩获十连涨,创下2018年以来最长连涨记录,两日的短暂回调后,恒指再次强势上涨,截至5月20日,恒指年内涨幅达到15.19%。

注:恒生指数自4月以来的表现

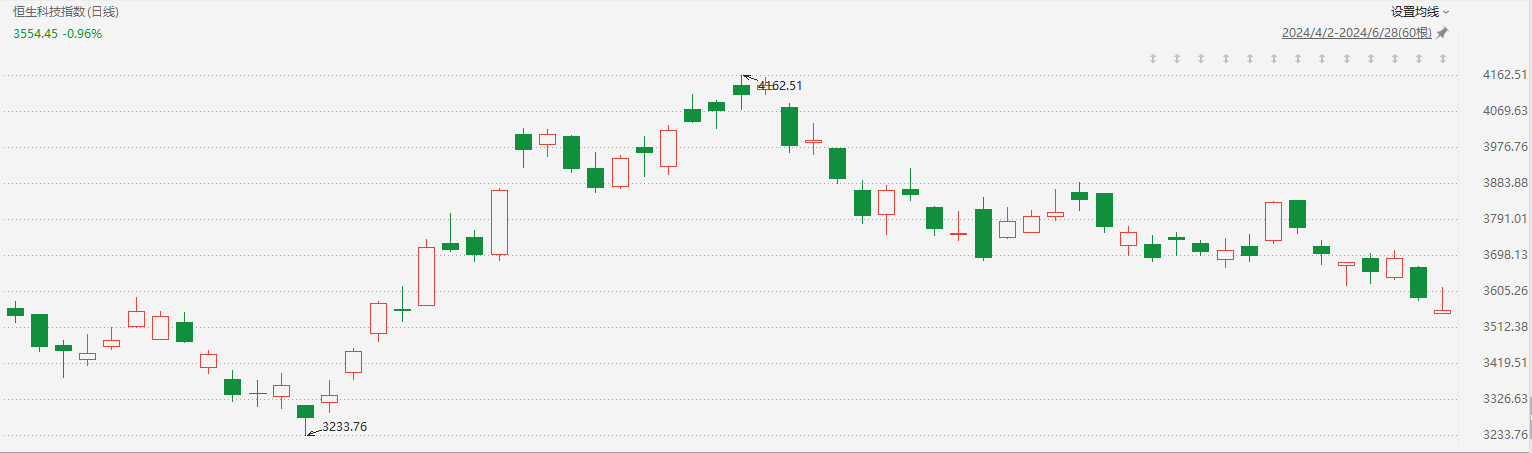

而同期恒生科技指数的表现也不弱于其他指数。该指数从4月22到5月20日期间持续走强,期间累计涨幅接近30%。

注:恒生科技指数自今年4月以来的表现

当时港股这一表现着实令投资者惊叹,已进入技术性牛市。对此中金公司在此前的研报指出,4月下旬以来的快速反弹动能主要来自于部分资金再配置带动的情绪修复以及风险溢价回落,但无风险利率与盈利方面变化相对有限。

不过港股市场在短期走强过后,市场再度下挫。恒生科技指数自5月20日到6月28日期间累计下跌13.57%。对于这一回调,中国银河证券指出,在美联储官员发表鹰派讲话后,市场对干降息的预期再度降温,4月下旬以来的单边上涨行情结束,港股整体转向震荡回调阶段。

港股下半年能否再度迎来大反弹?

根据中国银河、兴业、华泰、中金公司等四家券商研报,港股市场在经历一段时间的调整后,有望在下半年迎来结构性机会,特别是在政策支持和行业景气度提升的背景下。投资者应关注具有稳定现金流和高分红的企业,同时密切关注宏观经济政策和市场情绪的变化。

中国银河证券指出,今年下半年,内地政策面(预期)利好港股市场,预计下半年维持震荡向上走势,重点关注美联储货币政策与国内基本面的积极信号。

兴业证券表示,投资中国股票应聚焦于中观层面,寻找行业竞争格局改善的领域中的“熬出来的精华”。此外,报告推崇“重视股东回报”的股权文化,认为分红和回购是海外发达市场值得借鉴的做法,而中国A股和港股的股权文化正逐渐从侧重融资走向回报股东。

华泰证券在其2024年中期策略报告中,通过“见龙在田,或跃在渊”的比喻,表达了对港股市场的审慎乐观态度。报告回顾了港股市场自去年8月以来的三阶段下跌与反转,并指出市场已经基本定价了国内外宏观环境预期变化。华泰证券认为,港股的“中国好公司”盈利预期存在差异,市场可能仍未完全定价这些公司的盈利潜力。

中金公司的报告则聚焦于当前环境下的“稀缺”资产,认为在整体不大幅“加杠杆”的宏观环境下,市场更多呈现震荡格局下的结构性行情。报告指出,能够提供充沛且稳定自由现金流的公司越来越具有吸引力。

他们还指出,尽管面临内外部不确定性,港股市场在经历一段时间的调整后,估值吸引力逐渐显现。特别是考虑到美国经济的韧性和中国政策的逐步发力,市场对港股的悲观情绪有所缓解。

不过港股更大幅度的涨幅仍需等待美联储更为明确的降息信号。正如中国银河证券指出,外资走势依赖于美联储降息预期的边际变化。

此外,港股当前估值处于历史中低区间,在全球主要股指中估值相对较低,对于全球资金的吸引力更大。下半年的估值上涨空间仍需等待美联储更为明确的降息信号。